Saham PT Smartfren Telecom Tbk (FREN) memiliki valuasi yang berbeda saat sebelum dan setelah rencana penggabungan alias merger.

![]()

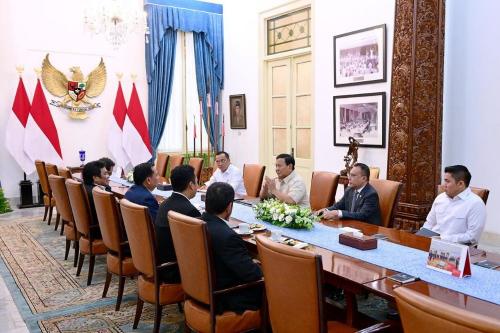

Saham PT Smartfren Telecom Tbk (FREN) memiliki valuasi yang berbeda saat sebelum dan setelah rencana penggabungan alias merger. (Foto: MNC Media)

IDXChannel - Saham PT Smartfren Telecom Tbk (FREN) memiliki valuasi yang berbeda saat sebelum dan setelah rencana penggabungan alias merger. Pemegang saham publik menilai valuasi yang ditetapkan tidak adil karena saham FREN setelah konversi hanya dihargai Rp25 dengan asumsi nilai pasar Rp11,89 triliun.

Terkait hal itu, Sekretaris Perusahaan FREN, James Wawengkang menilai, perseroan telah menunjuk Kantor Jasa Penilai Publik Rengganis, Hamid & Rekan (RJR) untuk mengukur ekuitas FREN. Dalam penilaian itu, RHR mengadopsi pendekatan pasar dengan metode pedoman perusahaan publik dan pendekatan pendapatan arus kas didiskon (discounted cashflow method atau DCF).

"Setelah mempertimbangkan semua informasi yang relevan dan kondisi pasar yang berlaku, RHR berpendapat bahwa nilai pasar 100 persen ekuitas Smartfren per 30 September adalah Rp11,89 triliun," katanya lewat keterbukaan informasi, Selasa (24/12/2024).

Namun, RHR menggunakan metode perhitungan yang berbeda saat mengukur nilai gabungan antara FREN dan PT XL Axiata Tbk (EXCL). Dalam perhitungan tersebut, nilai gabungan pra-merger antara FREN dan EXCL mencapai Rp104 triliun, lebih tinggi dari perhitungan valuasi nilai pasar dan DCF.

James mengatakan, RHR memakai pendekatan Enterprise Value (EV) dalam mengukur valuasi gabungan FREN dan EXCL. Rumusnya nilai kapitalisasi pasar atau ekuitas dan jumlah utang dikurangi kas dan setara kas (utang bersih).

Dengan metode tersebut, EV EXCL tercatat Rp75 triliun dengan rincian nilai pasar Rp30,2 triliun dan utang bersih Rp44,8 triliun. Sementara EV FREN mencapai Rp29,1 triliun dengan rincian nilai pasar Rp11,9 triliun dan utang bersih Rp17,2 triliun. Dengan begitu, nilai EV keduanya Rp104 triliun.

Sebelumnya, pemegang saham dan waran FREN, Dopur Eduardus mempersoalkan penetapan valuasi saham FREN yang tak transparan dan merugikan pemegang saham minoritas. Valuasi FREN ditetapkan hanya Rp11,89 triliun, padahal ekuitas perseroan dalam laporan keuangan terakhir mencapai Rp21,73 triliun.

Sementara itu, pendapatan tahunan FREN Rp8,54 triliun. Padahal, valuasi EXCL dipatok Rp31,3 triliun dengan ekuitas yang lebih kecil daripada FREN.

Penetapan valuasi, kata Dopur, berdampak pada rasio konversi saham FREN dan EXCL yang setara 1:0,011. Rasio konversi tersebut dinilainya tidak adil karena saham FREN dihargai Rp24,95, jauh di bawah harga pasar sebelumnya di atas Rp50.

"Ini jauh di bawah harga rata-rata pasar sebelum pengumuman merger, yang seringkali lebih dari Rp50 bahkan mencapai Rp100 atau lebih. Investor yang membeli di harga tinggi akan menderita kerugian puluhan hingga delapan puluhan persen," katanya.

(Rahmat Fiansyah)

.png)

3 months ago

51

3 months ago

51